منبع: مقالات آقای جیسون سن معامله گر حرفه ای با ۳۴ سال سابقه معامله

سایت: daytradeideas.co.uk

اصل پارتو – قانون 80/20.

قانون 80/20 یکی از اصولی است که من با آن معامله می کنم. مهم نیست که در چه زمینه ای تخصص دارید، احتمالاً در مورد “اصل پارتو” یا “قانون 80/20” شنیده اید.

این در مطالعات تجاری، فروش، اقتصاد و بسیاری از تلاش های دیگر استفاده می شود. در اینجا آمده است که چگونه قانون 80-20 می تواند به بهینه سازی تجارت شما و افزایش سود معاملاتی شما کمک کند.

کشف پارتو

ویکیپدیا اصل پارتو را بهعنوان یک اصل تعریف میکند که بیان میکند برای بسیاری از رویدادها، تقریباً 80 درصد از تأثیرات ناشی از 20 درصد از علل است.

به عنوان مثال، در تجارت – جایی که یک قانون بسیار مهم در نظر گرفته می شود: 80٪ از فروش شما از 20٪ از مشتریان شما است.

منشأ این اصل از یک اقتصاددان ایتالیایی به نام ویلفردو پارتو بود که در سال 1906 مشاهده کرد که 80 درصد زمین ایتالیا در اختیار 20 درصد جمعیت است.

تعداد نامحدودی از مناطق که در آن اصل پارتو وجود دارد. برخی از مردم حتی آن را در زندگی خود به عنوان یک انسان اعمال می کنند.

وبلاگ نویس یارو استاراک یک پست عالی در مورد اینکه چگونه قانون 80/20 می تواند زندگی شما را تغییر دهد، دارد و نویسنده ریچارد کخ کتابی در مورد زندگی بر اساس این قانون نوشته است.

افزایش سود

اگر 80 درصد سود معاملاتی شما از 20 درصد تراکنش های شما ناشی می شود، این 20 درصد باید برندگان بزرگ یا همان چیزی باشند که معمولاً به آن “روند” می گویند.

برای اثبات این نکته، با فرض اینکه شما تمام معاملاتی را که سیستم سیگنال داده است اجرا کرده اید، چهار نوع نتیجه وجود خواهد داشت:

برندگان کوچک

برندگان بزرگ

زیان های کوچک (که در هر سیستمی اتفاق می افتد و هزینه های انجام تجارت است)

ضررهای بزرگ (که تا زمانی که از استاپ ضرر استفاده می کنید باید در دسته ضررهای کوچک قرار گیرند).

اگر آنها را جمعبندی کنید، اتفاقی که میافتد برندههای کوچک هستند و باختهای کوچک یکدیگر را متعادل میکنند، و اکثراً با برندههای بزرگ باقی میمانید.

به این ترتیب بردهای بزرگ بیش از 80 درصد سود حساب معاملاتی شما را به همراه خواهد داشت.

پس چگونه برندگان بزرگ را بدست آوریم؟

از اهداف سود به اندازه کافی استفاده کنید تا حداقل 2 تا 3 برابر ارزش توقف ضرر خود را پوشش دهید. این احتمال به دست آوردن حرکت های بزرگ در بازار را افزایش می دهد.

کمی کار آزمایشی می تواند به شما در تعیین ارزش هدف سود بهینه کمک کند.

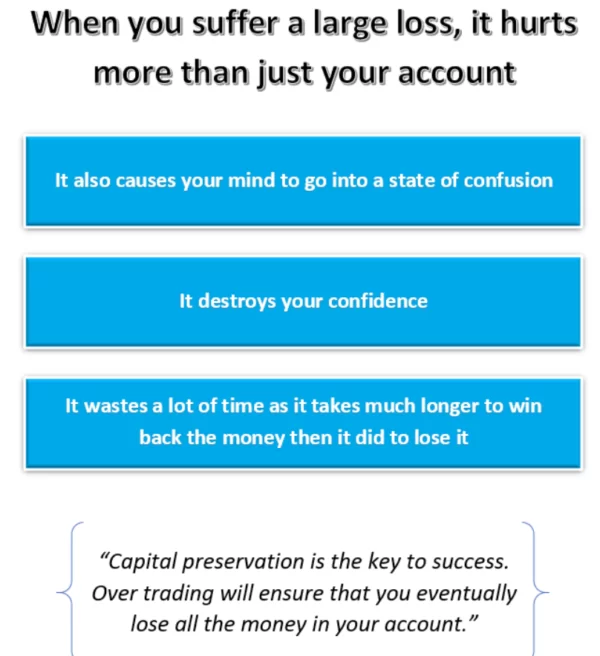

به حداقل رساندن تلفات

نمی توان از ضررهای معاملاتی جلوگیری کرد. آنها فقط بخشی از تجارت هستند. هر کس غیر از این به شما بگوید صادق نیست. من هرگز یک معامله گر واقعی را ندیده ام که هر از گاهی پول خود را از دست ندهد.

اما خبر خوب این است که ما می توانیم آنها را به حداقل برسانیم. با استفاده از اصل کارایی پارتو، هدف ما حذف معدود رفتارهایی است که بیش از 80 درصد از ضررهای معاملاتی را به همراه دارند.

این رفتارها می توانند معدود رفتارهایی باشند که “گهگاهی اتفاق می افتد” و معامله گران توجه زیادی به آنها نمی کنند. آنها معمولاً عبارتند از: تعقیب سطوح ورودی، معاملات روزانه در زمان های بی ثبات مانند

زمان های مهم انتشار اخبار و عمل بر روی انگیزه ها یا احساسات تجاری. از شر آنها خلاص شوید و فقط 80٪ از ضررهای معاملاتی خود را از بین برده اید.

تجارت، حرفه نهایی “کمتر، بیشتر است” است، اما برای اکثر مردم نیز بسیار دشوار است که با پذیرش موارد زیر به این واقعیت دست یابند:

80 درصد معاملات باید ساده و بدون استرس باشد، 20 درصد دشوارتر است.

80 درصد سود از 20 درصد معاملات حاصل می شود. 80% مواقع بازار ارزش معامله را ندارد، 20% مواقع باید فرصت های معاملاتی کم ریسک را پیدا کنید. 80% مواقع نباید در یک معامله باشید، 20% می توانید.

80% معاملات باید در تایم فریم روزانه نمودار باشد، 20% می تواند تایم فریم های دیگر باشد. 80% موفقیت معاملات نتیجه مستقیم روانشناسی تجارت و مدیریت پول است، 20% از استراتژی / سیستم است.

بیایید هر یک از نکات بالا را کمی عمیق تر بررسی کنیم و ببینیم که چگونه می توانید آنها را در معاملات خود به کار ببرید و امیدواریم شروع به بهبود قابل توجهی کنید.

80% ساده، 20% مشکل

این یکی آسان است. بیشتر کاری که ما بهعنوان معاملهگر انجام میدهیم این است که جلوی رایانههایمان مینشینیم و به قیمتها نگاه میکنیم که بالا یا پایین میروند یا به پهلو. تعیین جهت بازار و یافتن معاملات سخت نیست،

مردم آن را سخت می کنند

بخش دشوار معامله، کنترل خود و عدم انجام معاملات بیش از حد، ریسک نکردن بیش از حد در هر معامله، عدم پریدن به بازار از روی احساسات پس از یک برد یا باخت بزرگ و غیره است.

به طور خلاصه، کنترل رفتار و طرز فکر خود، و همچنین مدیریت صحیح پول، سخت ترین بخش های معامله هستند، و معامله گران تمایل دارند زمان کمتری را صرف کنند و روی این جنبه های سخت تر معامله تمرکز کنند.

احتمالاً حدود 20٪، در حالی که آنها باید حدود 80٪ از وقت خود را صرف آنها کنند.

80 درصد سود از 20 درصد معاملات حاصل می شود

ما قطعاً باید صبورانه منتظر راه اندازی معاملات با احتمال بالا باشیم، به جای سبک معاملاتی با فرکانس بالا که تمایل دارد بسیاری از معامله گران را از تجارت خارج کند. من

کاملاً درست است که بیشتر سود معاملاتی من از درصد کمی از معاملات من حاصل می شود.

80% مواقع معامله نمیکنم، 20% مواقع ممکن است معامله کنم. من دوست ندارم برای تنظیمی که بر سر من “فریاد می زند” یا آنچه که دوست دارم بگویم “لعنتی واضح است” ریسک کنم.

اکثر معامله گران دوست دارند سبک معاملاتی با فرکانس بالاتر معامله کنند، و این تصادفی نیست که

حدود 80 تا 90 درصد آنها پول خود را از دست می دهند.

آنها پول خود را از دست میدهند زیرا بیش از حد معامله میکنند و صبور یا منظم نیستند تا منتظر بمانند تا استراتژیشان واقعاً جمع شود و به آنها سیگنال ورود با احتمال بالا بدهد.

“شما نیازی به تجارت اغلب ندارید. اگر بتوانید یک یا دو حرکت را در طول روز با اندازه مناسب به سمت اهداف انجام دهید، می توانید زندگی خوبی داشته باشید و هزینه های معاملاتی را پایین نگه دارید.

آیا ارتباط بین این واقعیت را می بینید که اکثر معامله گران پول خود را از دست می دهند (حدود 80٪) و تقریباً همان مدت زمانی که بازار واقعاً ارزش معامله را ندارد؟

بازارها بسیار متحول می شوند و در بسیاری از مواقع اقدام قیمت به سادگی بی معنی است. به عنوان یک معامله گر پرایس اکشن، وظیفه ما تجزیه و تحلیل اکشن قیمت و داشتن نظم و انضباط برای عدم معامله در طول این است

قیمت متلاطم (بی معنی) و منتظر 20 درصد شرایط بازار باشید که ارزش معامله را دارد.

اصلیترین چیزی که حرفهایها را از آماتورها در این تجارت جدا میکند، صبر است و نه خرید و فروش بیش از حد. معامله گران تمایل دارند که در 80 درصد مواقع، لبه معاملاتی خود را با معامله کردن نفی کنند

زمانی که بازار ارزش معامله را ندارد. به جای اینکه منتظر 20 درصد مواقعی باشند که ارزش معامله کردن را دارد، آنها به سادگی 80 تا 100 درصد مواقع با اختیار یا خودکنترلی بسیار کم معامله می کنند.

مثل یک مرد مست در کازینو

اجازه ندهید این شما باشید، قانون 80/20 را به خصوص به خاطر تجارت در مقابل معامله نکردن به خاطر بسپارید. اگر فکر می کنید حدود 80 درصد مواقع معامله می کنید، باید عادات معاملاتی خود را ارزیابی کنید

تنها در 20 درصد مواقع، آن را با معاملات بیشتر هماهنگ کنید و 80 درصد از زمان را باید صرف مشاهده و نگه داشتن دستان خود در جیب خود کنید (نه تجارت).